Общая информация о VAT

VAT (Value Added Tax) — это налог на добавленную стоимость (НДС) в странах Европейского Союза (ЕС).

НДС взимается как с физических товаров, так и с цифровых товаров и услуг. В директиве ЕС от 1 января 2015 г. приведена полная информация по регулированию НДС для цифровых товаров.

Что относится к цифровым товарам

Цифровой товар — это товар или услуга, которые предоставляются пользователю в электронном формате. Предоставление таких товаров автоматизировано, требует минимального вмешательства человека и невозможно в отсутствии информационных технологий.

Перечень наиболее распространённых товаров и услуг, которые относятся к цифровым товарам:

- программное обеспечение и обновления к нему;

- платформы облачных вычислений;

- хостинг веб-сайтов;

- дистанционное обслуживание программ и оборудования.

Полный список цифровых товаров можно найти на сайте Европейского Союза.

В каких случаях взимается VAT

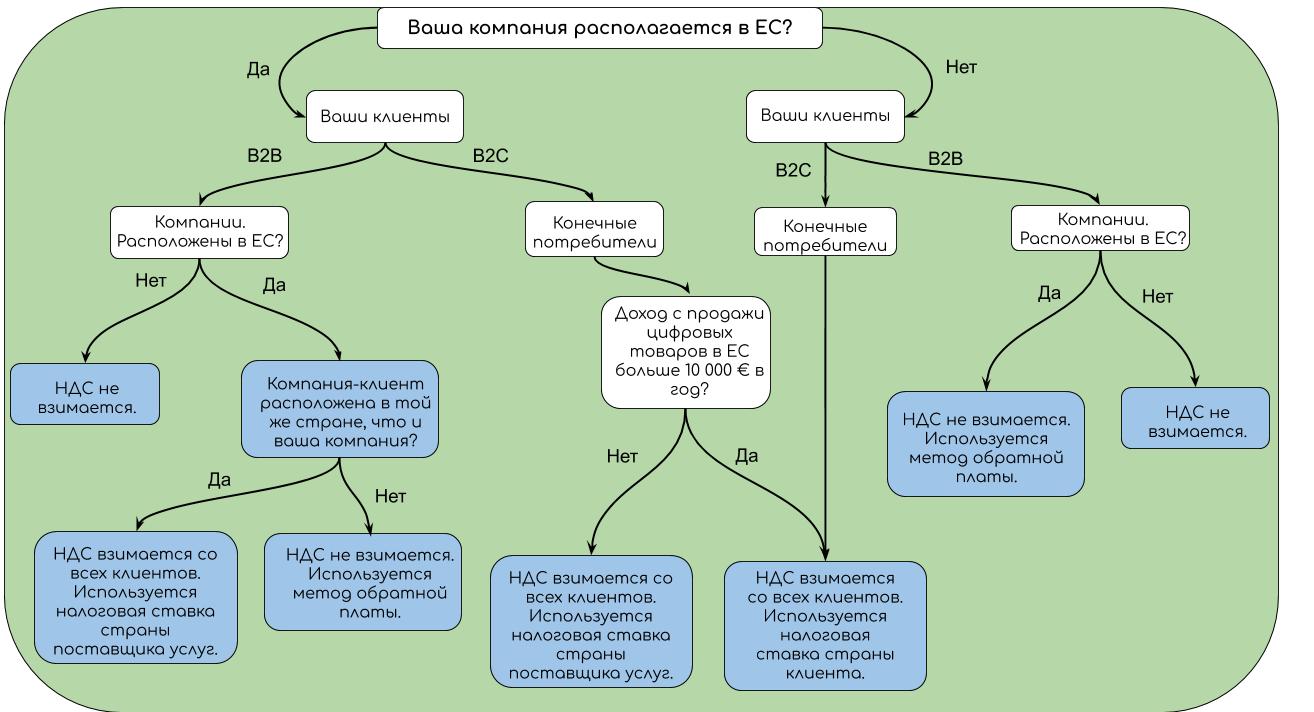

Чтобы определить, в каких случаях необходимо взимать НДС, компаниям важно учитывать два фактора: из какой страны их клиенты, и юридические это или физические лица.

Предоставление цифровых товаров и услуг можно отобразить в рамках отношений:

- B2B (Business-to-business) — компания продаёт товары/услуги другой компании;

- B2C (Business-to-consumer) — компания продаёт товары/услуги конечным потребителям.

При этом компания и клиенты могут находиться как в ЕС, так и за пределами ЕС. И в зависимости от этого будет меняться логика назначения НДС. На схеме ниже представлены возможные варианты.

Варианты назначения НДС

По законам Европейского Союза НДС должен взиматься со всех потребителей товаров/услуг из стран ЕС. Если граждане ЕС приобретают товары или услуги у компаний из других стран, НДС также должен быть уплачен. Компаниям из стран, не входящих в ЕС, нужно учитывать этот фактор и правильно работать с налоговой системой ЕС.

Как начать работать с VAT

Процесс работы с НДС в Европейском Союзе можно представить в виде нескольких шагов.

Шаг 1. Зарегистрируйте компанию с VAT-номером

Зарегистрируйте компанию в налоговых органах стран ЕС и получите VAT-номер. VAT-номер даёт возможность продавать товары и услуги клиентам из стран ЕС.

Обратите внимание!

В зависимости от страны, регистрация может проходить в один или в два этапа. В первом случае сразу выдаётся VAT-номер. Во втором случае при регистрации сначала выдаётся налоговый номер для продаж в стране регистрации, а позже VAT-номер.

Если вы предоставляете товары или услуги гражданам из одной страны ЕС, то вам достаточно зарегистрироваться в налоговом органе этой страны и взимать НДС по существующей ставке.

Если вы предоставляете товары или услуги в нескольких странах ЕС, то вам нужно зарегистрироваться в налоговом органе каждой страны, где у вас есть клиенты, или в системе MOSS (Mini One-Stop Shop). Система MOSS была создана в 2015 году для упрощения выплат НДС по цифровым товарам. При регистрации в этой системе вам не нужно регистрироваться в налоговых органах каждой из стран, в которых у вас есть клиенты, достаточно регистрации в MOSS любой из стран ЕС.

Обратите внимание!

С 1 января 2019 года принята упрощённая схема для компаний, доход которых не превышает 10 000 € в год. Достаточно зарегистрировать компанию в налоговом органе одной страны и взимать НДС по ставке этой страны. При этом неважно находятся ваши клиенты в одной или в нескольких странах Европейского Союза.

Шаг 2. Определите кто ваши клиенты и откуда они

Для соответствия требованиям ЕС и предоставления правильных налоговых отчётов, учитывайте два фактора:

- Определите является ваш клиент физическим лицом или юридическим. У каждого юридического лица должен быть действующий VAT-номер, и этот номер необходимо проверять при каждой оплате. Если такого номера нет, то клиент считается физическим лицом.

Определите местонахождение клиента. Правильное установление страны клиента определяет назначение правильной налоговой ставки.

Шаг 3. Включите НДС в стоимость своих товаров

Добавьте НДС к стоимости своих товаров. У каждого клиента должна автоматически отображаться стоимость товара или услуги с учётом НДС. При этом НДС должен рассчитываться в зависимости от типа клиента и его местонахождения. В BILLmanager для этого вы можете использовать специальный модуль НДС для компаний имеющих VAT-номер Европейского Союза. Модуль адаптирует биллинговую систему под учёт НДС для плательщиков из стран ЕС. Подробнее см. Установка и настройка модуля.

Шаг 4. Сохраняйте счёт-фактуры НДС

Каждая продажа клиентам из ЕС должна сопровождаться счёт-фактурой. При продаже по схеме B2B, когда НДС не взимается используется специальный образец счёт-фактуры.

Счёт-фактура европейского НДС должна включать в себя:

- название и адрес вашей организации;

- VAT-номер вашей компании;

- дата счёта;

- номер счёта;

- имя и адрес клиента;

- VAT-номер клиента.

- наличие метода обратной платы;

- наличие ставки НДС;

- сумма НДС;

- итоговая сумма товара с учётом НДС.

Обратите внимание!

Хранить счёт-фактуры, согласно налоговому законодательству ЕС, нужно в течение пяти лет.

В BILLmanager при подключении VAT-модуля для плательщиков из стран ЕС добавляется шаблон счёт-фактуры — EU credit.

Шаг 5. Предоставляйте отчёты в налоговые органы

В течение 20 дней после окончания каждого квартала необходимо предоставлять отчётность в налоговые органы стран ЕС или в систему MOSS.

При регистрации в системе MOSS вам нужно через сайт системы подать декларации по НДС в MOSS той страны, где вы зарегистрированы. На сайте вы указываете информацию о странах, гражданам которых вы предоставляли услуги. Система подсчитает НДС, который вы должны заплатить. Вы оплачиваете весь счёт в MOSS, и система сама передаёт НДС в другие страны ЕС от вашего имени.

При отсутствии регистрации в MOSS вам нужно будет обратиться в налоговые органы каждой страны отдельно.

Метод обратной платы

Метод обратной платы используется для учёта НДС при предоставлении товаров и услуг по схеме B2B. Он заключается в том, что обязанности по выплате НДС ложатся на клиента. При использовании этого механизма вам не нужно быть посредником в получении НДС между клиентом и государством. Клиент выплачивает налог напрямую государству.

Если ваша компания предоставляет услуги юридическим лицам, то вам необходимо указать в счёте, что используется метод обратной платы, и действующий VAT-номер вашего клиента.